L’Osservatorio Uiv-Ismea rivela che nel 2022 nella GDO sono cresciute unicamente le vendite degli spumanti low cost. Segno negativo per le vendite a scaffale in particolare per i vini fermi e in particolare per le doc rosse

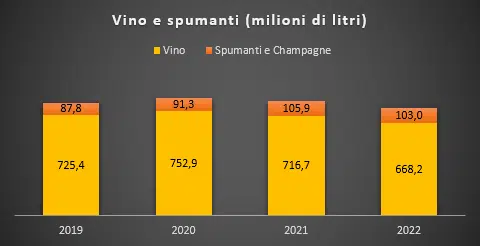

Si chiude un anno di riposizionamento per le vendite dei vini in grande distribuzione (e retail) in Italia. Nel 2022, l’unica voce chiaramente positiva – rileva l’Osservatorio Uiv-Ismea su base Osservatorio Ismea-Nielsen IQ – è relativa alla categoria “Altri spumanti Charmat” (diversi dal Prosecco), che ha archiviato il 2022 con una crescita tendenziale in volume del 13% (+22% nei discount), a fronte di un calo generale degli acquisti allo scaffale che supera il 6% con perdite sopra la media per la tipologia dei vini fermi (-7%) e in particolare per le Doc rosse che scendono in doppia cifra (-11%).

L’exploit degli spumanti low cost – il cui prezzo medio a 4,4 euro/litro registra un aumento molto più contenuto dei listini rispetto ai competitor – è lo specchio del limitato potere di acquisto degli italiani nell’ultimo anno (i più costosi spumanti a Metodo classico chiudono – dopo un 2021 da incorniciare – a -9%, gli Champagne a -25%, anche per effetto delle limitate disponibilità) ma allo stesso tempo evidenzia tutta l’ormai irrinunciabile centralità raggiunta dalle bollicine anche tra le mura domestiche. Il saldo 2022 delle vendite in grande distribuzione chiude in passivo anche sul fronte dei valori (-2%, a 2,94 miliardi di euro).

Focus 2022 vs 2019

Secondo l’Osservatorio di Unione italiana vini e Ismea, dal 2019 al 2022 le bollicine hanno registrato un incremento nei volumi commercializzati in GDO del 17%, con crescite ancora più nette per il Prosecco (+31%) e per gli “Altri spumanti Charmat”, che chiudono il triennio a +32% (34 milioni di bottiglie nel 2022).

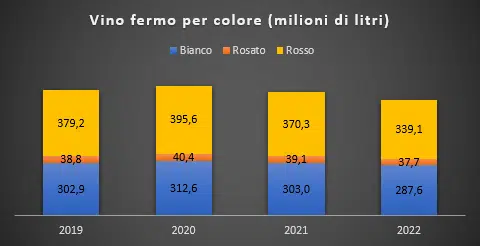

Per il segretario generale di Unione italiana vini, Paolo Castelletti: “Il divario tra le performance degli spumanti e il resto del mercato è sempre più evidente e l’effetto non è stato affatto neutro. A pagare le spese di un carrello che vede gli spumanti protagonisti dei consumi quotidiani, è probabilmente il vino fermo (-8%) e in particolare i rossi, che nel periodo considerato scontano una contrazione dell’11%”.

Per il responsabile Direzione Servizi per lo Sviluppo Rurale di Ismea, Fabio Del Bravo: “Quello che osserviamo dall’immediato pre-Covid a oggi è un cambiamento con pochi precedenti delle abitudini al consumo degli italiani, che considerano ormai gli spumanti un vino a tutto pasto, svincolato da ricorrenze e festività e a cui non si è disposti a rinunciare neanche di fronte all’erosione del potere d’acquisto”.

Le Denominazioni D’Origine

Se ovviamente il saldo dell’ultimo anno delle principali denominazioni e indicazioni geografiche segue l’andamento generale negativo, uno sguardo in prospettiva di medio termine aiuta a inquadrare meglio quali sono i vini che strutturalmente hanno imboccato una fase involutiva e quali invece stanno ripiegando sui valori pre-Covid dopo la fiammata 2020/21. Fra i primi, vanno annoverati alcuni rossi Igt sia che provengano da vitigni autoctoni che da vitigni internazionali. Tra le Dop le battute d’arresto sono numerose e spaziano dal Piemonte alla Sicilia. Quelli in fase di rientro verso la “normalità” sono invece Montepulciano d’Abruzzo, Chianti, Salento (quindi Negroamaro), Lambrusco Emilia e Rubicone Trebbiano. Poi ci sono anche quelli (pochi a dir la verità fra i big seller) in fase positiva, nonostante volumi negativi nell’ultimo anno: Sangiovese Rubicone, Vermentino di Sardegna, Verdicchio, Castelli Romani, Valpolicella.

E-Commerce

Il saldo negativo in volume più pesante (2022 vs 2021) lo si ritrova nell’e-commerce, con -15% cumulato tra vini e spumanti e picchi maggiori per le tipologie più pregiate, come per esempio gli spumanti metodo classico (-21%). Il canale, al contrario del retail fisico, ha sperimentato diffusi segni negativi sui prezzi, con listini in media a -10%. Dopo aver sperimentato un vero e proprio boom delle vendite nel 2020 (da 2,6 a 8 milioni di litri) e un ulteriore incremento nel 2021 (9 milioni), il segmento pare destinato ad assestarsi sui livelli dell’anno pandemico, e quindi aver interrotto la crescita.